株式投資の基本知識:PER、PBR、自己資本比率、ROEを徹底解説!

株式投資を始める際に知っておくべき基本的な指標として、PER、PBR、自己資本比率、ROEなどがあります。これらの指標を理解することで、企業の財務状態や収益性を評価し、適切な投資判断を下すための基礎を築くことができます。以下では、それぞれの指標について詳しく説明します。

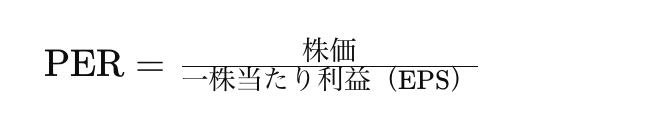

1. PER(株価収益率)

PER(Price Earnings Ratio)は、株価が一株当たりの利益(EPS)に対してどれだけ割高または割安かを示す指標です。計算式は以下の通りです:

PERが低い場合、その株は割安と見なされ、高い場合は割高と見なされることが一般的です。ただし、業種や市場の状況によって適正なPERの範囲は異なります。例えば、成長企業は将来の収益期待が高いため、PERが高くなる傾向があります。

PERの見方

- 低PER:割安株の可能性。ただし、業績不振や将来性の欠如を反映している場合もあるため注意が必要。

- 高PER:割高株の可能性。ただし、高成長期待が背景にあることが多い。

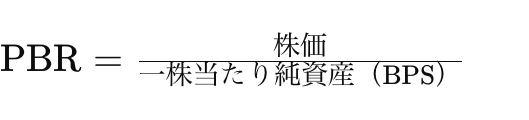

2. PBR(株価純資産倍率)

PBR(Price Book-value Ratio)は、株価が一株当たりの純資産(BPS)に対してどれだけ評価されているかを示す指標です。計算式は以下の通りです:

PBRが1倍以下の場合、その企業の株価は純資産に対して割安と見なされます。逆に1倍以上の場合は、割高と見なされることが多いです。

PBRの見方

- 低PBR:割安株の可能性。企業の解散価値を下回る評価の場合が多い。

- 高PBR:成長期待が高い場合や、ブランド価値など無形資産が評価されている場合が多い。

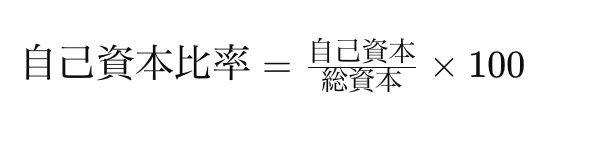

3. 自己資本比率

自己資本比率は、企業の総資本に対する自己資本の割合を示す指標です。計算式は以下の通りです:

この比率が高いほど、企業は自己資本によって運営されており、財務的に安定していると評価されます。一般に、自己資本比率が40%以上であれば財務が健全とされています。

自己資本比率の見方

- 高い比率:財務的安定性が高い。負債依存度が低い。

- 低い比率:財務的リスクが高い。負債依存度が高い。

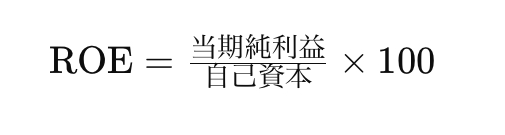

4. ROE(自己資本利益率)

ROE(Return on Equity)は、自己資本に対する当期純利益の割合を示す指標です。計算式は以下の通りです:

ROEが高いほど、自己資本を効率的に活用して利益を上げている企業と評価されます。一般に、10%以上のROEが高収益企業の目安とされています。

ROEの見方

- 高いROE:自己資本を効率的に利用している。収益力が高い。

- 低いROE:自己資本の利用効率が低い。収益力が低い。

5. その他の重要な指標

上記の指標に加えて、以下の指標も株式投資の際に有用です。

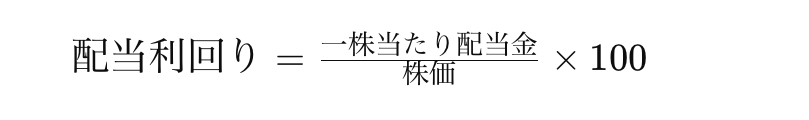

配当利回り

配当利回りは、株価に対する配当金の割合を示す指標です。計算式は以下の通りです:

高配当利回りの株は、投資家にとって魅力的ですが、配当が一時的に高いだけで企業の成長性が乏しい場合もあるため、注意が必要です。

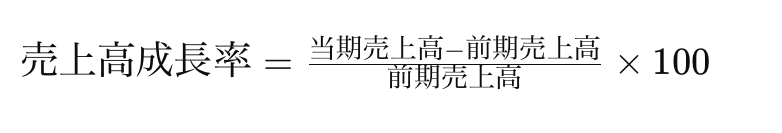

売上高成長率

売上高成長率は、一定期間内の売上高の増加率を示す指標です。企業の成長性を評価するための重要な指標です。

まとめ

株式投資において、PER、PBR、自己資本比率、ROEといった指標は、企業の財務状態や収益性を評価するための基本的なツールです。これらの指標を理解し、適切に活用することで、より賢明な投資判断を下すことが可能となります。また、配当利回りや売上高成長率といった他の指標も併せて検討することで、企業の全体像を把握しやすくなります。投資を成功させるためには、これらの指標を総合的に分析し、長期的な視点で判断することが重要です。

コメント